…de la neige. En effet.

Bonjour à toutes et à tous.

Mercredi 3 mars 2020, Il est 18h33 la première édition de snowball est lancée.

Nous sommes déjà près de 750 dans la communauté alors que je n’ai encore rien écrit. Merci pour la confiance aveugle. 🙇♂️

Un·e ami·e vous a envoyé cette édition ? Vous pouvez vous inscrire à snowball ici :

Avant de me lancer dans le vif du sujet, quelques petites explications.

Pourquoi snowball ?

Déjà pourquoi cette newsletter ?

Comme je le dis ici, tout simplement parce que (i) le sujet des finances perso me passionne et (ii) qu’il intéresse un grand nombre de personnes.

Je vais donc chercher au travers de cas concrets et d’expérimentations, à vous guider dans cet univers opaque.

Si ce sujet ne vous intéresse pas et que vous avez fait une erreur, n’hésitez pas à vous désinscrire en bas de cette page. 🙂

Pourquoi ce nom snowball ?

Vous l’avez certainement déjà compris, mais je fais référence à l’effet boule de neige.

La beauté de certains investissements est qu’ils sont sujets aux fameux compound interests ou intêrets composés en français.

What?

Je ne vais pas rentrer dans la théorie car on y reviendra un autre jour, mais imaginez que votre argent est une boule de neige sur une pente.

Petite au début, ses premières rotations n’amasse que peu de neige. ❄️

Cependant, elle va très vite elle grossir. Plus elle grossit, plus elle amassera de la neige grâce à une surface plus grande. ⛄️

Une véritable exponentielle notre petite boule de neige. Un peu comme notre cher ami le Covid19 :

(D’ailleurs, pensez à bien vous laver les mains tout ça, tout ça. Seriously).

Certains investissements sont similaires. Par exemple :

Consider a mutual fund investment opened with an initial $5,000 and an annual addition of $2,400. With an average of 12% annual return of 30 years, the future value of the fund is $798,500. The compound interest is the difference between the cash contributed to investment and the actual future value of the investment. In this case, by contributing $77,000, or a cumulative contribution of just $200 per month, over 30 years, compound interest is $721,500 of the future balance.

Bon. Vous comprenez le nom maintenant.

D’où le titre de cette édition : Avant de faire une boule de neige il faut ? ⛄️, lui aussi lié au nom de la newsletter et au sujet de cette première édition.

Effectivement, avant de faire une boule de neige il faut de la neige.

Avant d’investir. Il faut de l’argent à investir. De 💵à 💰.

Ceci nous emmène donc directement au sujet d’aujourd’hui : gérer son budget pour dégager un surplus à épargner et à investir. La base. Si vous êtes à découvert tous les mois vous ne pouvez rien faire à part regarder votre argent s’envoler. 💸

Gérer son budget avec une spreadsheet

(et ses tickets de caisse dans la poche arrière de son jean)

“You can’t control what you can’t measure” dit-on outre-Atlantique.

Il va donc falloir arrêter d’être effrayé par son compte bancaire, son budget et ses dépenses comme par Jack dans The Shining :

Non, il faut rationaliser tout cela un minimum.

Le but n’est pas forcément d’aller vers la frugalité extrême. Oui vous pouvez continuer à aller au restau, oui vous pouvez continuer à boire des coups, oui vous pouvez continuer à collectionner les sneakers.

Le but est simplement de maîtriser son budget pour dégager une épargne et l’investir.

Je ne vais pas vous dire combien épargner car cela dépend de votre style de vie et de beaucoup d’autres choses. Même si vous dégagez 100€/mois c’est bien. 1000 c’est évident mieux. La boule de neige grossira forcément plus vite.

Les outils que nous allons utiliser aujourd’hui :

Google Sheet. L’équivalent d’Excel gratuit, dans le cloud et accessible via une app mobile. Si vous n’avez pas de compte google, allez-y. Vous pouvez aussi utiliser Excel.

Revolut. La meilleure néobanque, selon moi. Si vous voulez créer un compte gratuit avec une carte gratuite, vous pouvez utiliser mon code de parrainage ici. N26 est très bien aussi. Code de parrainage ici pour N26.

Boursorama. Je ne la présente plus. Pour moi la meilleure banque en ligne en France. Mon lien de parrainage ici (vous aurez 80€ à investir et j’aurai 80€ à investir 💰).

Étape 1. Je dépense quoi exactement tous les mois ?

Vous savez certainement ce que vous dépensez tous les mois en totalité (à peu près).

Mais vous ne savez sûrement pas dans quoi exactement, ni combien vous pouvez dépenser dans le mois dès le début du mois.

Il va falloir mesurer tout ça et déterminer un budget.

J’ai testé pas mal d’apps de suivi de budget : la fonctionnalité budget de Revolut, Bankin’, ou encore la catégorisation de Bourso pour finalement me rendre compte qu’un bon vieux fichier Excel (ou google sheet dans mon cas) est bien plus simple, rapide, fiable et flexible.

Je m’en sers donc pour :

Savoir en début de mois quel va être le montant que je vais pouvoir dépenser en enlevant toutes mes dépenses récurrentes comme les factures, le loyer et l’épargne.

Suivre mon budget restant au jour le jour en rentrant quotidiennement mes dépenses.

Faire une analyse annuelle et mensuelle de mon budget, de mon épargne et de mes investissements.

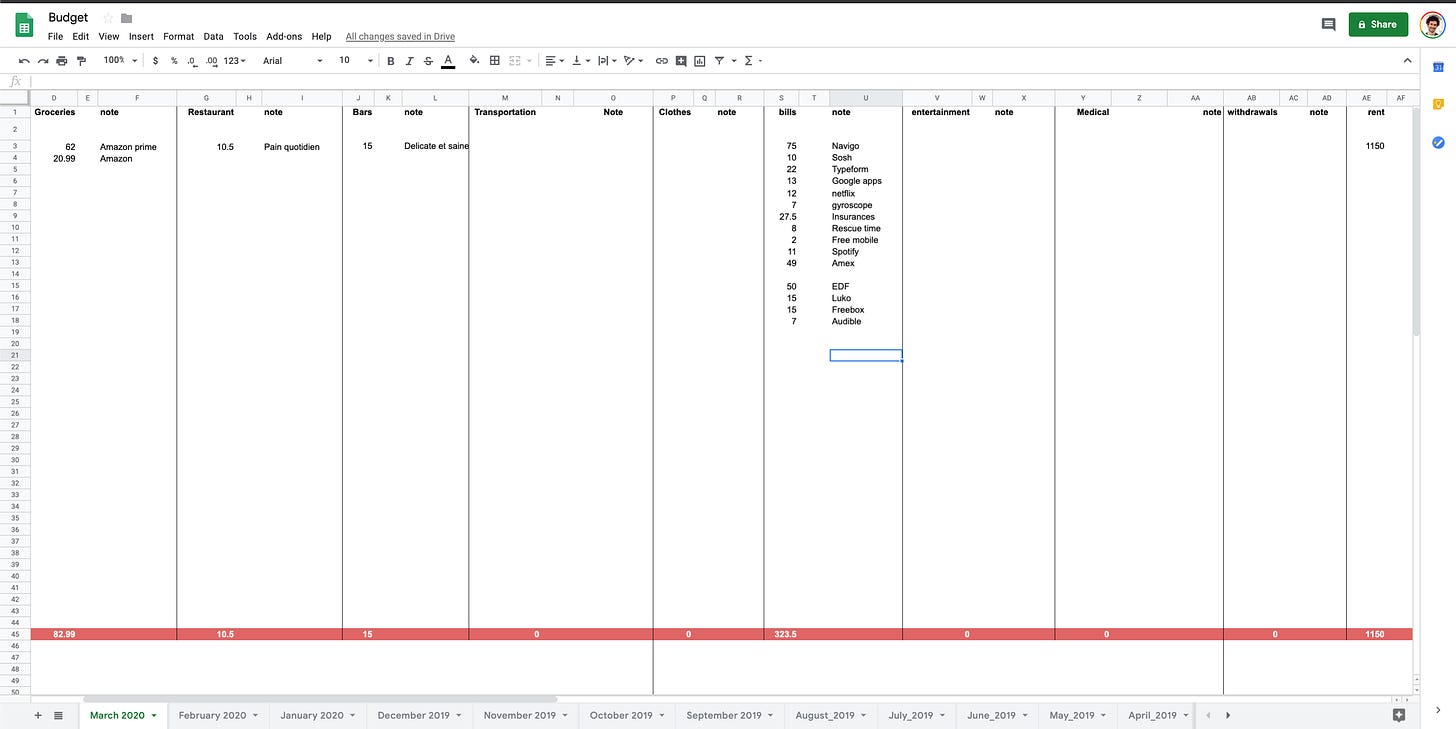

Ça ressemble à quoi ? C’est assez moche, mais ça me suffit :

Voilà sur mon ordinateur.

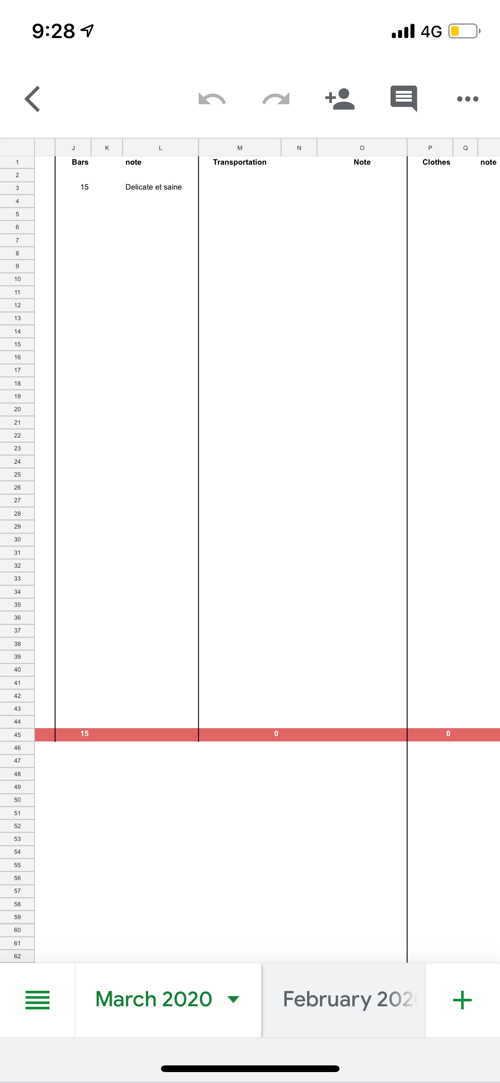

Et sur mobile via l’app Gsheet :

Tutoriel pour s’en servir

Accrochez-vous 🤯

Ça semble compliqué mais en fait c’est très simple. J’ai même réussi à convertir mes parents à ce système !

1 - Calculons votre reste à vivre en début de mois

Définition de reste à vivre : ce que je peux dépenser en dehors de mes factures, mon épargne et mon loyer. En gros mon argent pour me nourrir, me divertir, etc.

Faisons un petit exercice.

Vu que nous sommes en début de mois, vous pouvez le faire pour vous dès maintenant pour tester.

Créez une copie de la feuille budget en cliquant ici.

Supprimez tout ce qu’il y a à l’intérieur sans toucher la ligne 39 qui contient les formules.

Rentrez combien il vous reste aujourd’hui sur votre compte (si comme moi vous avez plusieurs comptes comme Revolut et Boursorama par ex, rentrez combien il vous reste sur les deux) dans la cellule U2. Idéalement vos factures et votre loyer n’ont pas été débités. Si c’est le cas, alors prenez ce qu’il vous reste sur votre compte et ajoutez-y le montant de votre loyer, prêts, et autres factures qui ont déjà été prélevées. En gros renseignez ici le montant total qui restait sur votre compte le jour où vous avez été payé (si trop compliqué attendez le mois prochain pour faire l’exercice). Dès que je suis payé je rentre donc combien j’ai sur mon compte dans la cellule U2. Exemple : je suis payé autour du 29, disons que je gagne 3000€. Il se peut qu’après avoir reçu ma paie j’ai 3247€ sur mon compte (3000€ + 127€ restant du mois passé sur Revolut et 100€ restant du mois passé sur Bourso). Je rentre donc 3247 en U2.

Si vous avez des dépenses en attente dont vous vous souvenez comme un restau que vous avez fait le 27, et qui n’apparaît pas encore sur votre compte, alors ajoutez-le dans la colonne E “restaurants” car cette dépense non visible va impacter votre reste à vivre.

J’ajoute toutes mes factures récurrentes dans la colonne K “bills”. Netflix, EDF, Sosh, Navigo, etc.

Ajoutez votre loyer (ou le montant de votre prêt immo) en colonne Q “Rent”.

Pour l’instant laissez la colonne V “Savings” vide.

Si vous avez des revenus qui arrivent dans le mois, ajoutez-les dans la colonne A. Par exemple, si vous louez un appartement, ou bien si vous allez vous faire rembourser un truc par une pote.

Si vous avez bien fait tout ça, vous verrez en U39 combien vous pouvez dépenser ce mois-ci après avoir payé votre loyer, vos factures et après avoir reçu vos revenus en dehors de votre salaire.

Le mois d’après je ne fais que dupliquer la spreadsheet (clic sur la petite flèche à côté de l’onglet qui porte le nom du mois en bas de la feuille), et je supprime tout sauf les choses récurrentes (loyer, factures, épargne).

etc.

2 - Suivi des dépenses au quotidien

En remplissant cette feuille quotidiennement, vous saurez combien il vous reste exactement sur votre compte en temps réel, et même si ce n’est pas encore débité ! Effectivement, beaucoup de dépenses n’apparaissent pas instantanément sur votre compte : factures à venir, cartes bleues qui prennent trois jours à apparaitre sur votre compte, chèques, etc. Grâce à cette feuille, et à une certaine rigueur, vous pourrez toujours savoir à chaque instant combien il vous reste à dépenser pour le mois en cours.

Comment je fais concrétement pour remplir cette feuille ?

Si c’est une dépense en ligne je l’ajoute directement sur la spreadsheet vu que je suis déjà sur mon ordi ou sur mon iPhone.

Si ce sont des dépenses quotidiennes par carte, je mets tous mes tickets dans la poche arrière droite de mon jean. Le soir, ou à la fin du weekend, je sors tous les tickets et je remplis ma spreadsheet.

Je paye peu en liquide, mais si je retire de l’argent, je garde le ticket et ajoute le retrait dans la colonne “withdrawals”. Ce n’est pas vraiment catégorisé mais j’en fais tellement peu que ce n’est pas grave pour moi.

Etape 2 : Qu’est-ce que je peux économiser ?

LA PARTIE LA PLUS IMPORTANTE ET QUI NOUS INTÉRESSE VRAIMENT.

Je vous conseille de faire l’étape 1 sur un mois complet sans regarder ce que vous pouvez mettre de côté. Voir deux mois si vous pouvez. Cela vous aidera à bien estimer combien vous dépensez par catégorie en moyenne.

Une fois le premier mois terminé, analysez les données.

Combien avez-vous dépensé en restaurants ? En courses ? En Uber ? En ciné ? En cosmétiques ? En paires de Nike ? Est-ce que vous vous servez vraiment de tous les services que vous utilisez (regardez la colonne bills) ? Regardez bien vos relevés de comptes car il y a peut-être des assurances ou autres services que vous payez pour rien.

C’est quoi ce deuxième compte Neflix ?

En tout cas analysez tout ça. Est-ce que vous avez terminé avec un surplus ? Un découvert ?

Est-ce que vous pouvez manger un peu moins au restau ?

Le but est simple. Optimiser tout ça pour essayer de dégager une capacité d’épargne.

Même 100€ c’est bien ! Repensez à l’effet boule de neige…

Par exemple si vous regardez cette feuille (onglet de mars). Nous voyons qu’au mois de Mars j’ai dépensé (de façon fictive) :

446 euros en course

372 en restau

207 en bars

195 en habits

254 en loisirs

Déterminer un budget pour dégager une épargne par rapport à vos dépenses réelles du mois passé.

On va essayer de déterminer un petit budget par colonne qui vous permettra de dégager une épargne dès le début du mois.

Comment faire concrètement ?

J’ajoute bien toutes mes dépenses dans ma spreadsheet en mars. comme ici.

En fin de mois de mars, le jour de ma paie, j’ouvre ma spreadsheet du mois en cours (donc mars si vous me suivez bien).

J’observe toutes mes dépenses et je regarde combien il me reste sur mon compte en fin de mois (cellule U39).

C’est peut être positif ou bien négatif. Espérons que ce soit positif.

Je duplique la feuille de mars pour créer celle d’avril 2020 (déja créée dans mon exemple).

Je simule un budget raisonnable pour chaque catégorie (restaurant, courses, loisirs, etc.) directement dans la feuille d’avril en ajoutant le montant que j’aimerais dépenser en restaurants, en courses, etc. sur la ligne 2... Je le détermine par rapport à mes dépenses du mois passé. Il faut que cette simulation me permette d’avoir un surplus (cellule U39) que je pourrai investir. Même 100€ c’est un bon début. Dans mon exemple je peux dire que je veux dépenser 400 en courses, 250 en restau, 150 en bars, 150 en habits et 200 en loisirs. Je vois qu’il me reste donc un surplus de 813€ que je peux donc épargner. J’ajoute 800 dans la colonne V “Savings”, la cellule U39 tombe donc à 13€.

Une fois la simulation faite sur le mois d’Avril et le budget déterminé pour chaque catégorie de dépenses (chaque colonne), je vous conseille de le noter dans un petit coin de la feuille, comme j’ai fait sur la feuille du mois d’Avril à droite et de supprimer les montant sur la ligne 2 dans chaque colonne. Cela vous aidera à ne pas oublier ce budget. Ensuite, je vous conseille vivement de verser la totalité de ce budget (visible en cellule AA4) vers une Néobanque et de n’utiliser que la carte de cette banque pour toutes vos dépenses liées à ce budget. Par exemple, je sais que je dépense environ 600€/mois en dépenses du quotidien (bars, restaurants, etc.), donc je verse 600€ en début de mois vers mon compte Revolut comme ça je sais que si j’arrive à 0, ça veut dire que j’ai épuisé mon budget.

Maintenant que vous avez déterminé ce que vous dépensez en moyenne et votre capacité d’épargne, vous pourrez remplir la colonne V “savings” de façon récurrente. Dans cet exemple, le montant de 800€ dans la colonne “Savings” ne devrait pas bouger d’un mois sur l’autre. Vous pouvez évidemment l’adapter selon les circonstances (vacances, naissance, etc.).

J’imagine qu’après avoir lu cette tuto vous devez ressembler à ça :

Bon. Ce n’est pas forcément évident à expliquer pour moi, ni simple à comprendre à la première lecture, mais je vous assure que c’est simple une fois que vous avez compris le truc.

Petit cadeau pour rendre tout cela un peu plus clair (j’espère). Un tuto en vidéo et audio :

Et si vous ne comprenez toujours pas quelque chose. Répondez simplement à cet email. Je vous répondrai. :)

This is the end…

La semaine prochaine nous aborderons une des bases de l’investissement : la répartition de votre patrimoine (épargne, actions, immobilier, etc.).

L’exemple qu’on utilisera : moi.

Un bon combo théorie / pratique en perspective.

Une fois qu’on aura ces deux bases : budget + répartition, on pourra attaquer !

Vos retours sont précieux donc n’hésitez pas à répondre à cet email. Je lirai ce dernier et je vous répondrai !

Qu’avez-vous pensé de cette première édition ? Trop longue ? Trop technique ? Pas assez de théorie ?

Qu’aimeriez-vous lire dans les prochaines ? Crypto, Or, Side-projects… ?

Où est-ce que ce que vous avez le plus de difficultés ?

Vous êtes expert·e sur un sujet et voulez en parler ici ?

Bonne semaine à tous ! Le prochaine fois on commence les choses sérieuses !

Vous avez des ami·es qui galèrent à gérer leur budget ?

Envoyez-leur cette première édition :)

Bonne soirée et semaine à toutes et à tous ❤️

P.S. : veuillez m’excuser si des erreurs se sont glissées dans cet email. N’hésitez pas à me le faire remarquer.

P.S 2 : 💖

Et comme toujours…Soyez conscient·e des risques.

Toute opération de trading et d’investissement comporte des risques de perte en capital. N’investissez jamais de l’argent dont vous pourriez avoir besoin rapidement :) jamais. Les informations présentées sur cette page, vous sont communiquées à titre purement informatif et ne constitue ni un conseil d’investissement, ni une offre de vente, ni une sollicitation d’achat. C’est un guide pour les curieux et les curieuses qui veulent se lancer dans des investissements ou qui veulent simplement mieux gérer leurs finances perso. Il est toujours important de bien réfléchir et de croiser les données avant de se lancer :)